Egal ob Dachdecker, Steuerberater oder Sachbearbeiter – das viele Heben, lange Sitzen oder ständige Bücken belastet die Gesundheit eines jeden Arbeitnehmers und führt im schlimmsten Fall dazu, dass der aktuelle Beruf nicht mehr ausgeführt werden kann. Lange vor der Rente heißt es dann für viele: Schicht im Schacht. Doch bedeutet die Hiobsbotschaft der Berufsunfähigkeit gleich den finanziellen Ruin? Und ab wann braucht man eine Berufsunfähigkeitsversicherung tatsächlich? Fragen über Fragen, auf die wir die passenden Antworten haben!

Wichtiges zur Berufsunfähigkeitsversicherung:

- Mit der BU Rente den finanziellen Ruin verhindern

- Die Berufsunfähigkeitsversicherung ist eine private Vorsorge

- Fast jeder kann eine Berufsunfähigkeitsversicherung abschließen

- Staatliche Absicherungsquellen bieten unzulänglichen Schutz

Inhaltsverzeichnis

- 1 1. Braucht man eine Berufsunfähigkeitsversicherung?

- 2 2. Reicht eine Unfallversicherung nicht aus?

- 3 3. Berufsunfähigkeitsversicherung: Personen mit besonderem Risiko

- 4 4. Dann sollten Sie Ihre Berufsunfähigkeitsversicherung abschließen

- 5 5. So viele Deutsche besitzen eine Berufsunfähigkeitsversicherung

- 6 6. Jetzt Berufsunfähigkeitsversicherung online vergleichen!

1. Braucht man eine Berufsunfähigkeitsversicherung?

Weitaus bessere Chancen, um bei dem beruflichen Leistungsausfall nicht gleich den Geldhahn zugedreht zu bekommen, bietet die Berufsunfähigkeitsversicherung. Diese sorgt dafür, dass Ihre Arbeitskraft als eines Ihrer wichtigsten Güter bestens abgesichert ist und zahlt im Falle eines Leistungsausfalls eine monatliche Rente. Dabei handelt es sich bei dieser Art von Versicherung nicht um eine Zusatzversicherung, sondern um einen selbstständigen Versicherungszweig.

Neben der Kranken-, Unfall- und Pflegeversicherung entpuppt sich somit ebenfalls eine Berufsunfähigkeitsversicherung als äußerst sinnvoll: Denn die Frage „Braucht man eine Berufsunfähigkeitsversicherung?“ sollte nicht erst beantwortet werden, wenn die Berufsunfähigkeit bereits an der Tür klopft. Schließlich gilt die Berufsunfähigkeitsversicherung als private Vorsorge, für die man selbst Verantwortung tragen muss. Die Entscheidung zu dieser Form der Versicherung ist somit stets eine individuelle.

Warum eine Berufsunfähigkeitsversicherung für Sie sinnvoll ist

- Potentiell kann jeder Erwerbstätige berufsunfähig werden

- Im Ernstfall können Sie ihre finanzielle Existenz sichern

- Sie sorgen privat vor und vermeiden einen finanziellen Engpass

- Mit der passenden Versicherung stellen die Weichen für eine sichere Zukunft

Dann liegt eine Berufsunfähigkeit vor!

Wie wichtig der private Schutz durch die passenden Versicherungen tatsächlich ist, sollte nicht erst offensichtlich werden, wenn eine BU bereits vorliegt. Die Frage „Braucht man eine Berufsunfähigkeitsversicherung“ ergibt schließlich nur dann Sinn, wenn der Ernstfall noch in weiter Ferne liegt. Berufsunfähig gilt dabei generell jeder, der aufgrund von körperlichen Einschränkungen, Krankheiten oder eines allgemeinen Kräfteverlustes nicht mehr in der Lage ist, mindestens 50 Prozent seiner aktuellen beruflichen Tätigkeit auszuführen sowie andere Tätigkeiten, die seiner Berufsqualifikation, seinen Kenntnissen und Fähigkeiten entsprechen. Sprich: Um von der Berufsunfähigkeitsversicherung Gebrauch machen zu können, muss der versicherte Gehaltsempfänger mindestens die Hälfte seiner Arbeitskraft verloren haben, sodass er für seinen Beruf wichtige Tätigkeiten nicht mehr vollständig oder nur noch in einem geringen Maß ausführen kann. Ist dies der Fall, so zahlen in der Regel alle BU Versicherungen eine monatliche BU Rente. Die Höhe dieser wurde zuvor mit den Versicherungen im Vertrag festgelegt.

2. Reicht eine Unfallversicherung nicht aus?

Brauche ich wirklich eine Berufsunfähigkeitsversicherung? Ich bin doch durch meine Unfallversicherung ausreichend abgesichert – oder etwa nicht? Die Frage „Braucht man eine Berufsunfähigkeitsversicherung“ verneinen viele Erwerbstätige mit der Begründung, dass die private Unfallversicherung im Falle einer Arbeitsunfähigkeit greift. Dies ist jedoch ein Irrglaube. Beide Versicherungen zeugen zwar von immenser Wichtigkeit, dennoch decken sie ganz unterschiedliche Risiken ab.

Die Unfallversicherung: Sie gehört zum Pflichtprogramm

Den größten Unterschied der beiden Versicherungsarten bildet dabei der Absicherungszweck. Die Unfallversicherung deckt in erster Linie Krankheitskosten, die bei einem Unfall entstehen. Sollten Sie beispielsweise nach einem Autounfall Ihre Gehfähigkeit verlieren, bezahlt die Unfallversicherung einen einmaligen Betrag, der alle Kosten, die aufgrund ihrer Gehbehinderung anfallen, abdeckt. Doch was, wenn Sie aufgrund der beim Unfall entstandenen Gehbehinderung plötzlich nicht mehr imstande sind, weiterhin Ihrer beruflichen Tätigkeit nachzukommen? Woher beziehen Sie Ihr zukünftiges Einkommen?

Die Berufsunfähigkeitsversicherung: Der große Bruder der Unfallversicherung

Genau hier kommt die Berufsunfähigkeitsversicherung ins Spiel. Diese greift nämlich dann, wenn Sie außerstande sind, Ihren Beruf weiterhin auszuführen. Ob der Leistungsausfall auf einen Unfall, eine Körperverletzung oder aber eine Erkrankung zurückzuführen ist, spielt für die jeweiligen Versicherungen dabei keine Rolle. Für Sie bedeutet dies im Klartext: Ab dem Punkt, ab dem Sie nicht mehr in der Lage sind, Ihren Beruf vollständig oder uneingeschränkt ausüben zu können, bietet Ihnen die Berufsunfähigkeitsversicherung eine monatliche finanzielle Absicherung. Der Abschluss einer Berufsunfähigkeitsversicherung zusätzlich zur Unfallversicherung ist somit für jeden Erwerbstätigen äußerst sinnvoll.

3. Berufsunfähigkeitsversicherung: Personen mit besonderem Risiko

Tatsächlich gelten psychische Erkrankungen heutzutage als primäre Auslöser der Berufsunfähigkeit. Verluste von Gliedmaßen, Schädigungen des Skeletts und Tumorerkrankungen reihen sich ebenfalls unter den Top 6 der häufigsten Gründe der Berufsunfähigkeit, auf Platz 1 sammeln sich jedoch Erkrankungen der Psyche und Nerven, wie sie bereits an vorheriger Stelle thematisiert wurden. Im Grunde genommen ist es somit irrelevant, ob die Art der Beschäftigung vorwiegend körperlicher oder geistiger Natur ist. Die Frage „Braucht man eine Berufsunfähigkeitsversicherung“ betrifft demnach grundsätzlich einen jeden, der einer beruflichen Tätigkeit nachgeht.

Top 6 der häufigsten Auslöser einer Berufsunfähigkeit

| Platz | Krankheiten / Wahrscheinlichkeit |

| Platz 1 | Psyche & Nerven (31 %) |

| Platz 2 | Skeletts/Bewegungsapparates (22 %) |

| Platz 3 | Sonstige Erkrankungen (16 %) |

| Platz 4 | Krebs, Tumor, bösartiges Geschwulst (14%) |

| Platz 5 | Unfälle (10 %) |

| Platz 6 | Herzerkrankungen & Gefäßsystems (7 %) |

Potentielle Risikogruppen der Berufsunfähigkeit

Nichtsdestotrotz gibt es einige exemplarische Berufe, bei denen das Risiko, eine BU zu erleiden, als besonders hoch eingestuft wird. Demnach beweisen Statistiken, dass vor allem Handwerksberufe oftmals chronische Krankheiten hervorrufen und ein hohes Potential für Arbeitsunfälle aufweisen. Die Gruppe der psychisch erkrankten Berufsunfähigen führen hingegen vor allem Sozialarbeiter und Lehrer an.

Für wen eine Berufsunfähigkeitsversicherung besonders profitabel ist

Gleichermaßen wichtig wie für Arbeitnehmer entpuppt sich die private Vorsorge dabei auch für Selbstständige. Für diese birgt der Ausfall der eigenen Arbeitskraft ein besonders großes finanzielles Risiko, da die eigene Leistung oftmals als ausschlaggebende Komponente für den unternehmerischen Erfolg gilt. Die Entscheidung „Brauche ich eine Berufsunfähigkeitsversicherung oder nicht“ zeugt somit sowohl für Selbstständige als auch für Angestellte von immenser Wichtigkeit.

Eine weitere Zielgruppe, für die es ratsam ist, sich mit der Frage „Braucht man eine Berufsunfähigkeitsversicherung?“ auseinanderzusetzen, stellen Studenten und Auszubildende dar. In jungen Jahren haben diese in der Regel keinerlei Anspruch auf eine Rentenversicherung, da sie erst am Anfang ihres Berufslebens stehen und nicht die notwendigen Rahmenbedingungen erfüllen, damit die Rentenversicherung zahlt. Gerade für Studenten und Auszubildende ist die Frage „Braucht man eine Arbeitsunfähigkeitsversicherung“ demnach von großer Bedeutung, da sie mit einem erfolgreichen Versicherungsabschluss nicht nur die Weichen für eine sichere Zukunft stellen, sondern zusätzlich aufgrund ihres jungen Alters von niedrigen Beiträgen und wertvollen Prämien profitieren. Keine Sorge, mit den Jahren können die Beiträge dann auch nachträglich an den Verdienst angepasst werden.

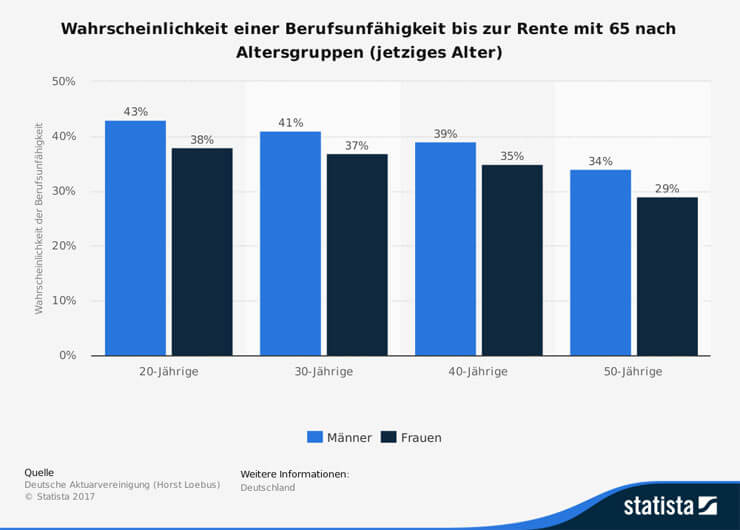

4. Dann sollten Sie Ihre Berufsunfähigkeitsversicherung abschließen

Die Höhe des Beitrages richtet sich nämlich nach dem Gesundheitszustand des Versicherten bei Versicherungseintritt. Je gesünder er dementsprechend zu diesem Zeitpunkt ist, desto günstiger wird auch der monatliche Versicherungsbeitrag sein. Demnach ist es vorteilhaft, sich bereits in jungen Jahren versichern zu lassen. Zu diesem Zeitpunkt ist oftmals auch die Hürde der Gesundheitsprüfung einfacher zu meisten.

Gesundheitsprüfung hat wichtigen Grund

Bei der Berufsunfähigkeitsversicherung ist wichtig, dass eine solche Gesundheitsprüfung ausgeführt wird, damit der Versicherer über den aktuellen Gesundheitszustand sowie eventuelle Vorerkranken des Versicherten informiert wird. Maßgeblich ist dabei, dass der potenziell Versicherte die Gesundheitsfragen seiner Versicherung immer wahrheitsgemäß beantwortet. Falsche Angaben im Vertrag bezüglich des gesundheitlichen Befindens können nämlich im Ernstfall dazu führen, dass der Versicherer die Rente nicht zahlt.

Bei der Investitionssumme der Berufsunfähigkeitsversicherung erweist sich die gesamte Laufzeit der Versicherung als besonders wichtig. Grundsätzlich kann jeder Erwerbstätige dabei eigenwillig entscheiden, ab welchem Alter er sich versichern lassen möchte. Ebenso besteht die Möglichkeit, die Berufsunfähigkeitsversicherung zu einem individuell gewünschten Zeitpunkt auslaufen zu lassen. Um jedoch von einem durchgängigen Versicherungsschutz profitieren zu können, bietet es sich an, die Versicherungsdauer auf das Regelrenteneintrittsalters abzustimmen. In Deutschland liegt dieses bei 67 Jahren. Scheiden Sie somit frühzeitig aus dem Berufsleben aus, zahlt die Versicherung dennoch Ihre BU Rente.

Ich bin berufsunfähig, was muss ich jetzt tun?

Sie haben die Frage „Brauche ich eine Berufsunfähigkeitsversicherung“ für sich persönlich mit einem „Ja“ beantwortet, eine passende Versicherung abgeschlossen und sehen sich nun mit der Berufsunfähigkeit konfrontiert? Wenn der Ernstfall tatsächlich zur Realität wird, gibt es einige Dinge zu beachten. Grundlegend entscheidet nämlich in der Regel der Arzt darüber, ob eine Berufsunfähigkeit vorliegt oder nicht. Dieser führt aus gegebenem Anlass einen genauen Check-up durch und prüft, ob und in welchem Umfang ein Kräfteverfall vorliegt.

Wird der vorliegende Verdacht eines Leistungsausfalls durch den Experten bestätigt, muss infolgedessen unverzüglich die jeweilige Versicherung in Kenntnis gesetzt werden. Der Antrag sollte dabei sehr sorgfältig erstellt und formuliert werden. Oftmals lohnt es sich auch, einen Experten, beispielsweise in Form eines Anwalts, zurate zu ziehen und mit diesem gemeinsam das Schreiben aufzusetzen.

Nach Eingang des Antrags bei der jeweiligen Versicherungsstelle kontaktiert die Versicherung den Versicherten und fordert von diesem das ärztliche Gutachten sowie weitere Dokumente, die seine Berufsunfähigkeit bestätigen, ein. Damit dieser Prozess möglichst schnell vonstattengehen kann, empfiehlt es sich in dringenden Fällen, den behandelnden Arzt von seiner Schweigepflicht zu entbinden, sodass die Versicherung direkt Kontakt zu diesem aufnehmen kann, ohne zeitaufwendige Umwege über den Versicherten in Kauf nehmen zu müssen. Liegen alle relevanten Informationen bei der Versicherung vor, kann der Antrag geprüft, gegebenenfalls anerkannt und die Rente ausgezahlt werden.

5. So viele Deutsche besitzen eine Berufsunfähigkeitsversicherung

Warum eine Berufsunfähigkeitsversicherung wichtig ist, haben wir bereits thematisiert. Auf die Frage „Wer braucht überhaupt eine Berufsunfähigkeitsversicherung?“ konnten wir ebenfalls eine passende Antwort finden. Bleibt nur noch zu klären, wie viele Deutsche tatsächlich von dem Schutz einer Berufsunfähigkeitsversicherung profitieren und im Ernstfall genug Geld zum Leben haben.

Aus einer Studie des Direktversicherers Hannoversche, die von dem internationalen Marktforschungs- und Beratungsinstitut YouGov im Jahr 2014 mit insgesamt 1.047 Probanden durchgeführt wurde, stammen folgende Angaben: Nur 20% der Deutschen besitzen eine Berufsunfähigkeitsversicherung. In der Realität bedeutet dies, dass nur jeder Fünfte in Deutschland bei einem Verlust der Arbeitskraft dank der passenden Absicherung genügend Geld zur Verfügung hat. Verblüffend ist dennoch die Tatsache, dass sich fast jeder zweite Deutsche über die Notwendigkeit einer Berufsunfähigkeitsversicherung im Klaren ist. Die Frage „Braucht man eine Berufsunfähigkeitsversicherung“ würden demnach viele mit einem klaren „Ja“ beantworten, auf die tatsächlichen Versicherungsabsichten scheint diese Antwort jedoch keinen erkennbaren Einfluss zu haben.

Als primärer Grund, warum die Berufsunfähigkeitsversicherung von vielen Deutschen nicht abgeschlossen wird, gilt dabei der Kostenfaktor. 47 Prozent der Befragten entschließen sich demnach gegen den Abschluss einer Berufsunfähigkeitsversicherung, um Geld sparen zu können. Bleibt nun die Frage offen, ob das eingesparte Geld das tatsächliche Risiko einer Berufsunfähigkeit rechtfertigt oder nicht.

6. Jetzt Berufsunfähigkeitsversicherung online vergleichen!

Dass eine Berufsunfähigkeitsversicherung wichtig für einen jeden Erwerbstätigen ist und viele Vorteile im Falle eines Leistungsausfalls bereithält, ist offensichtlich. Ist der Wunsch erst einmal geweckt, die Lücke zur Unfallversicherung zu schließen, muss die passende Vorsorge her! Damit Sie den besten Schutz zu den bestmöglichen Konditionen genießen zu können, sollten Sie möglichst viele Vergleiche anstellen. Mithilfe des Online-Tarifvergleichs können Sie eine große Anzahl bestehenden Versicherungen prüfen, das passende Angebot für sich ausfindig machen und künftig von einem umfangreichen Versicherungsschutz profitieren.