Lohnt es sich überhaupt, eine Berufsunfähigkeitsversicherung Azubi abzuschließen, wenn man gerade am Anfang seiner beruflichen Laufbahn steht? Und wenn sich der Auszubildende dafür entscheiden sollte: Was muss er beachten, um hier im günstigen Bereich zu liegen und nicht zu teure Beiträge zahlen zu müssen? Für Azubis lohnt sich der Abschluss einer Berufsunfähigkeitsversicherung Azubi im Grunde fast immer. Sie stehen am Anfang ihrer beruflichen Laufbahn, sind jung und gesund und können daher von günstigen Konditionen innerhalb des Tarifs profitieren. Vor allem sichern sie sich auch gegen den Extremfall einer Berufsunfähigkeit ab, denn wer in seiner Ausbildung berufsunfähig wird, hat ohne zusätzliche Absicherung nicht mal Anspruch auf Erwerbsminderungsrente.

Berufsunfähigkeitsversicherung Azubi: Fakten im Blick

- Günstige Beiträge, Rabatte und Sonderleistungen durch frühzeitigen Abschluss

- Tarif sollte Verzicht auf Abstrakte Verweisung enthalten

- Beitragsdynamik und Leistungszeiträume überprüfen essentiell

- Ein unabhängiger Vergleich der Tarife wird empfohlen

Inhaltsverzeichnis

1. Macht eine Berufsunfähigkeitsversicherung für Auszubildende Sinn?

Auch wenn Azubis nicht krank werden und vorzeitig in Rente gehen: Auszubildende sind dennoch der Gefahr eines Unfalls während der Ausbildung ausgesetzt. Weiterhin stellt die Form der frühen Absicherung durch eine passende Versicherung eine sinnvolle Investition in die Zukunft dar, da frühes Absichern viele zusätzliche Gebühren spart. Außerdem profitieren die Auszubildenden von besonderen Rabatten und Zusatzleistungen ihrer Versicherung, umso früher und umso länger sie durch ihren Anbieter versichert sind.

Warum ist eine BU generell sinnvoll?

Eine Berufsunfähigkeitsversicherung ist unter all den Versicherungen, die man abschließen kann, mit eine der sinnvollsten. Das liegt vor allem daran, dass ungefähr jeder Vierte vorzeitig berufsunfähig wird und seinen Beruf nicht mehr weiter auszuführen kann. Dies betrifft fast die Hälfte der Männer und mehr als ein Drittel aller Frauen in allen Berufen, egal ob Dachdecker oder Bürokraft. Denn die häufigsten Gründe für eine frühzeitige Rente aufgrund einer BU sind vor allem Nervenkrankheiten oder gar Krebs und diese sind logischerweise auf keinen bestimmten Beruf spezialisiert. Die eigene Arbeitskraft ist ein Mittel zum Erhalt des Lebensstandards. Fällt diese weg, ohne eine private Versicherung zu besitzen, ist dies ein enormes Armutsrisiko. Im Bedarfsfall sichert die Berufsunfähigkeitsversicherung also den Lebensstandard und den Wegfall der Arbeitskraft ab.

Berufsunfähigkeitsversicherung Azubi: Warum?

- Absicherung des Lebensstandards (Armutsrisiko)

- Jeder kann berufsunfähig werden, egal ob Dachdecker oder Bürokraft

- Die häufigsten Gründe für eine BU sind Nervenkrankheiten und Krebs

Günstige Tarife für Auszubildende

Sind Sie jung, gesund und stehen am Anfang Ihrer beruflichen Karriere? Wunderbar! Dann können Sie von günstigen Konditionen bei einer frühzeitig abgeschlossenen Berufsunfähigkeitsversicherung Auszubildende profitieren. Denn wenn sich Auszubildende bereits früh absichern, erhalten sie eine Berufsunfähigkeitsversicherung ohne Risikozuschläge und Leistungsausschlüsse und das zu sehr günstigen Preisen. Genau aus diesem Grund wird Auszubildenden häufig geraten, schon früh und am Anfang ihrer Ausbildung eine Berufsunfähigkeitsversicherung abzuschließen. Denn je früher, desto günstiger die Konditionen und Beiträge und desto vollumfassender der Schutz. Es gibt hierbei schon sehr gute Angebote, die auch im Falle einer sehr, sehr frühen Berufsunfähigkeit, wenn beispielsweise die Ausbildung nicht fortgesetzt oder auch generell gar kein Beruf mehr ausgeübt werden kann, eine BU-Rente zahlen.

Wenn man sich gegen eine Berufsunfähigkeit absichert, wie viel sollte man dann genau absichern? Grob über den Daumen gepeilt, spricht man von einer Summe von mindestens 1.000 Euro. Vernünftig sind aber zumeist ¾ des derzeitig verdienten Gehalts.

Kosten einer Berufsunfähigkeitsversicherung Azubi

Bevor eine Berufsunfähigkeitsversicherung Auszubildende abgeschlossen wird, sollten die individuellen und persönlichen Bedürfnisse an eine Versicherung klar sein und Tarife miteinander verglichen werden. Die Kosten einer Berufsunfähigkeitsversicherung Azubi können hierbei nämlich ganz verschieden ausfallen. Im Gegensatz zu einer Berufsunfähigkeitsversicherung Schüler wird bei der Berufsunfähigkeitsversicherung eine Gesundheitsprüfung durchgeführt. Das heißt an dieser Stelle, dass Vorerkrankungen natürlich bestimmte Zuschläge auf Beiträge der Versicherung bedingen. Doch da die Versicherung sehr früh abgeschlossen wird, sind Gesundheitsprobleme für Azubis meist kein Thema.

Natürlich werden die Beiträge der BU in den kommenden Jahrzehnten steigen, was auch damit zu tun hat, dass aufgrund einer Beitragsdynamik oder Nachversicherungsgarantie höhere Beträge abzusichern sind. Als Auszubildender fangen Sie in der Regel mit einem geringeren Betrag an, der dann durch Heirat, Beförderungen und Co. nach oben angepasst wird. Da Sie früh eine BU abgeschlossen haben, halten sich die Erhöhungen meist stark in Grenzen.

Kurzusammenfassung: Kosten für Auszubildende

- Gesundheitsprüfung entscheidet über monatlichen Beitrag

- Gesundheitszustand und Alter des Auszubildenden

- Körperlich anstrengende Berufe sollten schon vorher abgesichert werden

2. Tarif-Rechenbeispiel für Auszubildende

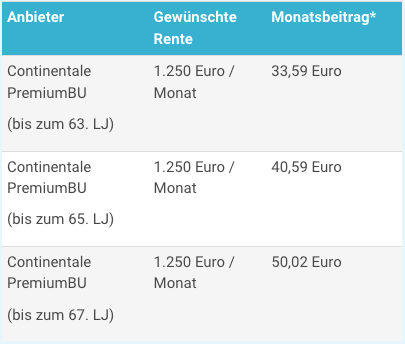

Bevor Sie sich für eine Berufsunfähigkeitsversicherung Azubi entscheiden, gilt es die genauen Konditionen genauestens zu überprüfen. Die Masse an verfügbaren Tarifen kann es schwer machen, hier den Überblick zu bewahren. Wer sich vorher genau informiert und die Tarifbedingungen genau überprüft, ist auf der sicheren Seite. Denn ob man jahrelang für eine gute Berufsunfähigkeitsversicherung Azubi eingezahlt hat, möchte man möglichst nicht erst erfahren, wenn es zum Schadensfall kommt.

Rechenbeispiel: Berufsunfähigkeitsversicherung für Auszubildende

Vorgaben & Bedingungen für die Beispielrechnung

- Alter: 17 Jahre

- Berufsstatus & Art: Auszubildender, keine körperliche Tätigkeit

- Akademiker: Nein

- Raucher / Nichtraucher: Nichtraucher

- Versicherungsbeginn: 01.05.2025

- Höhe monatliche Rente: 1.250 Euro

- Absicherung bis: 63/65/67 Jahre

| Anbieter | Gewünschte Rente | Monatsbeitrag* |

| Continentale PremiumBU

(bis zum 63. LJ) |

1.250 Euro / Monat | 33,59 Euro |

| Continentale PremiumBU

(bis zum 65. LJ) |

1.250 Euro / Monat | 40,59 Euro |

| Continentale PremiumBU

(bis zum 67. LJ) |

1.250 Euro / Monat | 50,02 Euro |

*Die dargestellten Werte dienen ausschließlich zu Illustrationszwecken, die Werte können nicht garantiert werden.

Das aufgezeigte Rechenbeispiel führt noch einmal vor Augen, wie günstig eine Berufsunfähigkeitsversicherung für Azubis ist und welches Potential die Investition für die Zukunft hat. Einfach den unverbindlichen Vergleich ausfüllen und den individuellen Beitrag herausfinden.

3. Versicherungs-Vergleich: Der Check-Up

Die Stiftung Warentest hat im Juni 2024 Berufsunfähigkeitsversicherungen getestet, wobei die Anbieter DBV, Europa, Hannoversche, HDI, LV1871, Allianz, Axa und Gothaer herausragende Ergebnisse erzielten und mit der Note „sehr gut“ und einer Bewertung von 1,0 oder besser abschlossen. Besonders untersucht wurden dabei Versicherungen für Angestellte. (Quelle)

Im März 2023 führte die Deutsche Gesellschaft für Verbraucherstudien mbH eine Untersuchung von 20 Berufsunfähigkeitsversicherern durch. Der Test gliederte sich in die Kategorien „Tarife & Konditionen“, „Transparenz & Komfort“ sowie „Telefon-Kundendienst“. Die Nürnberger erreichte mit einer Bewertung von 90,4% und der Note 1,6 den ersten Platz. Dahinter platzierten sich Allianz, CosmosDirekt, Hannoversche und Volkswohl Bund. (Quelle)

Auch die Wirtschaftswoche führte im Juli 2023 einen umfassenden Test durch und identifizierte die besten Berufsunfähigkeitsversicherungen für verschiedene Kundengruppen. Für junge Bankkaufleute erzielte die HDI Lebensversicherung AG mit dem Tarif SBU EGO Top und 100 Punkten die höchste Punktzahl. Auf den folgenden Plätzen landeten Zurich, die Stuttgarter, die Württembergische und die Gothaer. (Quelle)

Franke & Bornberg bewerteten diverse Tarife der führenden Versicherer detailliert. Derzeit umfasst ihre Datenbank 198 Tarife, von denen viele die Höchstwertung „FFF+“ und die Bewertung 0,5 erhielten. Unter den Top-Anbietern befanden sich neben Branchengrößen wie die Allianz, AXA und Generali auch kleinere Versicherer wie die Condor, CosmosDirekt, Stuttgarter oder R+V. (Quelle)

4. Checkliste: Worauf sollten Azubis achten?

An dieser Stelle sollen noch einmal die wichtigsten Punkte zusammengefasst werden, die vor dem Abschluss einer Berufsunfähigkeitsversicherung Auszubildende beachtet werden sollten.

- Leistungszeiträume überprüfen: Manche Versicherer sehen bei einer Berufsunfähigkeitsversicherung Azubi vor, dass wenn im ersten Lehrjahr eine Berufsunfähigkeit erfolgt, nur Zahlungen bei einer kompletten Erwerbsunfähigkeit geleistet werden. Hierfür ist eine sehr große Beeinträchtigung des Versicherers von Nöten, um Zahlungen auch tatsächlich erhalten zu können. Es ist daher von größter Wichtigkeit, dass dieser Fakt im Vertrag unbedingt überprüft wird.

- Abstrakte Verweisung unbedingt beachten: Da auch wie bei Schülern, dass Tätigkeitsfeld des Auszubildenden nur bedingt feststeht und berufliche Erfahrung sowie ein geregeltes Einkommen fehlt, ist es für den Versicherer hier an dieser Stelle einfach, den zu Versicherten schneller auf einen anderen Beruf zu verweisen, sollte es zum Versicherungsfall kommen. Diese Klausel sollte daher möglichst nicht im Vertrag enthalten sein bzw. gänzlich vonseiten des Versicherers darauf verzichtet werden.

- Rückwirkende Leistungen: Im Krankheitsfall steht dem Auszubildenden eine rückwirkende Zahlung der Leistungen zu, darauf sollte dringend bei Vertragsabschluss geachtet werden. Sonst entstehen Versorgungslücken und das Armutsrisiko steigt.

- Prognosezeitraum: In jeglichen Tarifbedingungen einer Berufsunfähigkeitsversicherung Azubi ist ein so genannter Prognosezeitraum festgeschrieben. Dieser sollte hier so kurz wie möglich sein und bezeichnet den Zeitraum, der benötigt wird, um den Auszubildenden als „berufsunfähig“ zu betiteln. Ein kurzer Zeitraum liegt hier bei unter 6 Monaten.

- Arztanordnungsklausel: Die Arztanordnungsklausel ist schnell erklärt. Sie besagt, dass dem Auszubildenden ärztliche Verordnungen zugesprochen werden können, die als zumutbar gelten. Werden diese abgelehnt, kann die Versicherung Anspruchszahlungen ablehnen. Diese Klausel sollte daher nicht im Vertrag enthalten sein, um unnötige oder ungewollte Behandlungen nicht antreten zu müssen.

- Nachversicherungsgarantien/Beitragsdynamik: Für Auszubildende ist dieser Punkt der Beitragsdynamik bzw. Nachversicherungsgarantie ganz besonders wichtig. Denn wenn das Einkommen steigt, sollte sich auch der Tarif daran anpassen und faire Konditionen sowie Rabatte bereithalten. So können später auch bei einer Heirat oder einer Kündigung immer wieder Anpassungen vorgenommen werden.

Sollte der ins Auge genommene Tarif der Checkliste Genüge tun, kann der Tarif für Auszubildende zusätzlich zu wenig Leistungsausschlüssen und Risikoaufschlägen nach Überprüfung geringer Beiträge genauer ins Auge gefasst werden.

5. FAQ: 5 wichtige Fragen & Antworten

Was ist ein Einsteiger Tarif?

Der Einsteigertarif ist vor allem für junge Leute, die sich in der Ausbildung befinden, gedacht. Sie sind günstiger als die normalen Tarife, weil das Alter des Versicherten hier eine entscheidende Rolle spielt. Die Tarife sind daher besonders günstig und werden erst in den späteren Beitragsjahren angehoben. Der Normaltarif wird spätestens dann angesetzt, wenn der Versicherte das Alter von 35 Jahren erreicht hat.

Ich habe eine schwerwiegende Vorerkrankung, möchte mich aber umfassend versichern.

Leider ist es nicht so einfach, mit einer schwerwiegenden Vorerkrankung eine Berufsunfähigkeitsversicherung abzuschließen, selbst als Auszubildender. Ungefähr jeder Dritte schafft es, eine Versicherung zu erlangen. Wichtig ist auch hier die Vorgehensweise: Oftmals ist es klüger, die Anträge auf eine Berufsunfähigkeitsversicherung Auszubildende parallel zu stellen, statt nach und nach. Die Aussicht auf einen Versicherungsvertrag kann sich dabei nämlich deutlich verschlechtern. Erschwerend hinzu kommt hier auch, dass Versicherer keinen einheitlichen Katalog darüber führen, welche Vorerkrankungen eine Berufsunfähigkeitsversicherung verhindern und welche nicht. Die Bedingungen dafür werden hier von Fall zu Fall und individuell auf das Risiko abgestimmt.

Wird eine Gesundheitsprüfung bei Auszubildenden durchgeführt?

Auszubildende, die eine Berufsunfähigkeitsversicherung Azubi abschließen wollen, müssen bei einer Gesundheitsprüfung vorher Gesundheitsfragen beantworten. Anders als bei einer Berufsunfähigkeitsversicherung bei Schülern, bei der oftmals auf eine Gesundheitsprüfung verzichtet wird, wird bei Auszubildenden der zu Versichernde auf alle möglichen Krankheiten vor Abschluss untersucht. Das betrifft vor allem: Psychotherapeutische Behandlungen, Übergewicht, Tinnitus oder Erkrankungen des Skeletts.

Welche Berufe sollten als Auszubildender abgesichert werden?

Grundsätzlich sollten jegliche Berufe gegen Berufsunfähigkeit abgesichert werden, denn jeder Mensch kann in jedem Beruf berufsunfähig werden. Zu den besonders risikoreichen Berufen, bei denen sich der Abschluss vor allem schon als Auszubildender lohnt, sind beispielsweise: Gerüstbauer, Dachdecker, Bergleute, Pflasterer und Wurstwarenhersteller.

Was passiert, wenn meine Versicherung Konkurs anmeldet?

In diesem Fall muss sich der Versicherte nicht sorgen, da im Falle einer Insolvenz des Unternehmens die vertraglichen Leistungen über einen gesetzlichen Sicherungsfond abgesichert sind. Es lohnt sich also, die Berufsunfähigkeitsversicherung für Azubis möglichst früh abzuschließen, selbst wenn es den Versicherer in einigen Jahrzehnten dann doch nicht mehr geben sollte.