Selbstständige müssen ständig arbeiten und haben eigentlich nie Zeit, sich um Themen wie Altersvorsorge, Berufsunfähigkeit und andere Versicherungen oder Themen der Vorsorge zu kümmern. Dabei ist gerade diese Personengruppe besonders gefährdet – Stress, meist keine gesetzlichen Leistungen (und somit auch keine Erwerbsminderungsrente) und häufig keine private Altersvorsorge. Eine Berufsunfähigkeit könnte hier den Ruin bedeuten. Um als Selbstständiger die beste Berufsunfähigkeitsversicherung zu finden, ist ein unabhängiger Berufsunfähigkeitsversicherung Vergleich Selbstständige sinnvoll. Ein Rechenbeispiel (siehe weiter unten) zeigt zudem die zu erwartenden Kosten.

Berufsunfähigkeitsversicherung Selbstständige: Fakten im Blick

- Wer frühzeitig abschließt, kann Beiträge sparen

- Dynamische Beitragsanpassung und Nachversicherungsgarantie besonders wichtig

- Umorganisation und abstrakte Verweisungsklausel beachten

- Krankentagegeld und BU Rente in der Auszahlung überprüfen

- Unabhängiger Vergleich der Tarife sehr sinnvoll

Inhaltsverzeichnis

1. Macht eine Berufsunfähigkeitsversicherung Selbstständige Sinn?

Warum ist eine Berufsunfähigkeitsversicherung denn generell sinnvoll?

Unter der Vielzahl an Versicherungen, die man abschließen kann, ist die Berufsunfähigkeitsversicherung eine der sinnvollsten. Jeder 4. wird vorzeitig berufsunfähig und kann seinen Beruf nicht weiter ausführen. Im Verhältnis gesehen, verliert über die Hälfte der Männer und über ein Drittel aller Frauen vorzeitig den Beruf. Nervenkrankheiten, Krebs oder Erkrankungen des Bewegungsapparates, wie Rückenprobleme und dergleichen, sind hier die häufigsten Ursachen. Dabei ist es bei diesen Erkrankungen egal, ob Sie als Bürokraft oder in einem risikoreicheren Beruf, wie Dachdecker oder Fliesenleger, tätig sind – das gilt vor allem auch für Selbstständige. Die eigene Arbeitskraft und der Beruf sind die Mittel, um den eigenen Lebensstandard aufrechterhalten zu können. Fallen diese weg, droht der soziale Abstieg.

Berufsunfähigkeitsversicherung: Warum?

- Lebensstandard muss im Ernstfall versichert sein

- Berufsunfähigkeit trifft statistisch jeden Vierten

- Berufsunfähigkeit kann jeden treffen, egal welcher Beruf

Die minimale Grenze der Versicherung, die man in einer Berufsunfähigkeitsversicherung absichern lassen sollte, liegt bei 1.000 Euro. Um aber den bisherigen Beruf und somit den Lebensstandard absichern zu können, sollten ca. 60 % bis 75 % des derzeitigen Nettogehalts gewählt werden.

Kosten einer BU Selbstständige

Wie bei allen Versicherungen für verschiedene Personengruppen hängen die Kosten einer Berufsunfähigkeitsversicherung für Selbstständige von verschiedenen Faktoren ab. Einer der ersten Faktoren ist der Zeitpunkt des Abschlusses. Also je früher man eine passende Versicherung abschließt, umso günstiger werden die monatlichen Beiträge sein. Denn steigt das Alter der zu Versichernden Person, wird auch das Risiko einer Berufsunfähigkeit größer bzw. sinkt der Gesundheitszustand (deswegen können sich Schüler und Studenten innerhalb einer Berufsunfähigkeitsversicherung so günstig absichern). Dies ist eine Möglichkeit, gleich von Beginn an Beiträge einzusparen: Frühzeitiger Abschluss einer privaten Versicherung.

Ein weiterer Faktor, der die Kosten beeinflusst, ist der Gesundheitszustand. Werden hier chronische Vorerkrankungen festgestellt, kann es sein, dass man Risikozuschläge bekommt. Denn je schlechter der Gesundheitszustand ist, umso höher werden die Risikofaktoren und damit die Beiträge. Wie man sich trotz der verschiedenen Vorerkrankungen absichern lassen kann, hängt von der Art der Erkrankung und von der Strategie der Versicherungsanfragen ab. Der dritte wichtige Faktor ist das Risiko des ausgeübten Berufs. Diese werden in Risikogruppen eingeteilt. Zu den risikoreichsten Berufsgruppen gehören hierbei der Gerüstbau, Dachdecker, der Bergbau, Pflasterer und auch Wurstwarenhersteller – für viele Menschen aber eher unwichtige Berufsgruppen.

- Gesundheitsprüfung entscheidet über monatlichen Beitrag

- Gesundheitszustand und Alter des Selbstständigen

- Körperlich anstrengende Berufe sollten schon vorher abgesichert werden

2. Tarif-Rechenbeispiel für Selbstständige

Natürlich gibt es eine Berufsunfähigkeitsversicherung für Selbstständige – das ist klar. Schließlich tragen die BU Versicherer dafür Sorge, dass für jede Zielgruppe und Berufsgruppe eine passende Berufsunfähigkeitsversicherung möglich ist und haben daher verschiedenste Tarife zur Auswahl. Das Angebot ist sehr gut und umfangreich – um daher hier nicht den Überblick zu verlieren und sich im Tarifdschungel gut zurechtzufinden, sollten vor allem die unterschiedlichen Konditionen der Tarife bezüglich Beitragsanpassung miteinander verglichen werden.

Rechenbeispiel: Berufsunfähigkeitsversicherung für Selbstständige

- Alter: 22 Jahre

- Berufsstatus & Art: Selbstständig, ohne körperliche Tätigkeit

- Akademiker: Nein

- Raucher / Nichtraucher: Nichtraucher

- Versicherungsbeginn: 01.05.2025

- Höhe monatliche Rente: 1.250 Euro / 1.500 Euro / 1.750 Euro

- Absicherung bis: 63/65/67 Jahre

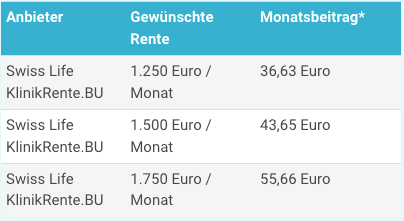

Absicherung bis zum 63. Lebensjahr

| Anbieter | Gewünschte Rente | Monatsbeitrag* |

| Swiss Life KlinikRente.BU | 1.250 Euro / Monat | 36,63 Euro |

| Swiss Life KlinikRente.BU | 1.500 Euro / Monat | 43,65 Euro |

| Swiss Life KlinikRente.BU | 1.750 Euro / Monat | 55,66 Euro |

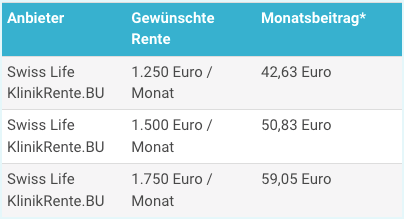

Absicherung bis zum 65. Lebensjahr

| Anbieter | Gewünschte Rente | Monatsbeitrag* |

| Swiss Life KlinikRente.BU | 1.250 Euro / Monat | 42,63 Euro |

| Swiss Life KlinikRente.BU | 1.500 Euro / Monat | 50,83 Euro |

| Swiss Life KlinikRente.BU | 1.750 Euro / Monat | 59,05 Euro |

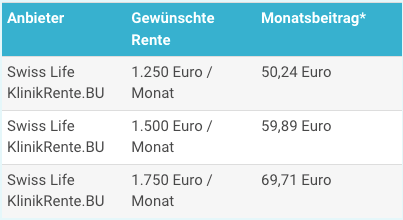

Absicherung bis zum 67. Lebensjahr

| Anbieter | Gewünschte Rente | Monatsbeitrag* |

| Swiss Life KlinikRente.BU | 1.250 Euro / Monat | 50,24 Euro |

| Swiss Life KlinikRente.BU | 1.500 Euro / Monat | 59,89 Euro |

| Swiss Life KlinikRente.BU | 1.750 Euro / Monat | 69,71 Euro |

*Die dargestellten Werte dienen ausschließlich zu Illustrationszwecken, die Werte können nicht garantiert werden.

Das Beispiel der Berufsunfähigkeitsversicherung der Gothaer „BUV Premium“ zeigt, dass man sich auch als Selbstständige günstig gegen Berufsunfähigkeit absichern kann. Eine Berufsunfähigkeitsversicherung Selbstständige stellt dabei nicht nur eine schützende Versicherung dar, sondern ist auch eine lohnende Investition in die Zukunft. Einfach den unverbindlichen Vergleich ausfüllen und den individuellen Beitrag herausfinden.

3. Versicherungs-Vergleich: Der Check-Up

Im Test der Berufsunfähigkeitsversicherungen durch Stiftung Warentest im Juni 2024 erzielten die DBV, Europa, Hannoversche, HDI, LV1871, Allianz, Axa und Gothaer jeweils Spitzenbewertungen („sehr gut“) mit einer Note von 1,0 oder besser. Dieser Test legte einen besonderen Fokus auf Berufsunfähigkeitsversicherungen für Angestellte. (Quelle)

Die Deutsche Gesellschaft für Verbraucherstudien mbH untersuchte im März 2023 insgesamt 20 Anbieter von Berufsunfähigkeitsversicherungen. Die Bewertung erfolgte in drei unterschiedlich gewichteten Kategorien: „Tarife & Konditionen“, „Transparenz & Komfort“ und „Telefon-Kundendienst“. Die Nürnberger belegte mit 90,4% und der Note 1,6 den ersten Platz. Auf den folgenden Rängen landeten die Allianz, CosmosDirekt, Hannoversche und Volkswohl Bund. (Quelle)

Im Juli 2023 veröffentlichte die Wirtschaftswoche ebenfalls einen umfassenden Test, der die besten Berufsunfähigkeitsversicherungen für verschiedene Personengruppen und Modell-Kunden ermittelte. Eine selbstständige Person war leider nicht unter den Modellkunden. Daher können wir nur folgendes Beispiel heranziehen: Für junge Bankkaufleute schnitt die HDI Lebensversicherung AG mit dem Tarif SBU EGO Top und 100 Punkten am besten ab. Auf den nächsten Plätzen folgten die Zurich, die Stuttgarter, die Württembergische und die Gothaer. (Quelle)

Im Rating von Franke & Bornberg wurden zahlreiche Tarife bekannter Versicherer genauer analysiert. Derzeit befinden sich 198 Tarife in der Datenbank, von denen viele die Bestnote „FFF+“ und eine Bewertung von 0,5 erhielten. Darunter befanden sich unter anderem die Branchenriesen Allianz, Axa, Generali, Barmenia und Continentale. (Quelle)

4. Checkliste: Worauf sollten Selbstständige achten?

Selbstständige stehen vor der Herausforderung, dass sie in ihren Tarifbedingungen ein bisschen mehr überprüfen müssen als beispielsweise Angestellte. Daher gibt es auch hier wieder spezielle Tarife, die nur für Selbstständige gemacht sind. Die wichtigsten Punkte zur Überprüfung des Tarifs haben wir im Folgenden einmal für Sie zusammengetragen:

- Abstrakte Verweisung beachten: Für Selbstständige ist ein Verzicht auf abstrakte Verweisung äußerst wichtig. Diese besagt, dass der Versicherte auf einen anderen Beruf verwiesen werden kann, egal ob er ihn ausführen will oder kann. Diese Verzichtserklärung sollte sich ebenfalls auch auf spätere Nachprüfungen beziehen. Je weniger Verweisungsmöglichkeiten dem Versicherer hier zur Verfügung stehen, umso besser.

- Änderung des Berufs: Sollte sich der Versicherte in seiner Selbstständigkeit umorientieren, sollte im Vertrag festgehalten sein, dass ein beruflicher Wechsel nicht angezeigt werden muss. Eine berufliche Veränderung sollte an den Vertragsbedingungen nichts ändern.

- Umorganisation des Arbeitsplatzes oder des Betriebes: Selbstständige haben einen gesonderten Stand, das gilt sowohl für ihre Art der Anstellung als auch für die Art ihrer Versicherung. In einigen Verträgen ist festgehalten, dass der Selbstständige nachweisen muss, dass auch nach einer betrieblichen Umorganisation eine Weiterführung der Tätigkeit ohne hohen Kapitaleinsatz nicht möglich ist. Bei diesem Punkt ist zu beachten, dass die Umorganisation „betrieblich sinnvoll“ zu sein hat.

- Prognosezeitraum: Die Länge des Prognosezeitraums ist sehr wichtig, möchte man ohne Komplikationen seine Leistungen von Anfang an erhalten. Bei einer ärztlichen Prognose wird bescheinigt, dass die Berufsausführung über einen längeren Zeitraum nicht möglich ist. Je kürzer der Prognosezeitraum, umso einfacher ist die Einschätzung für den behandelnden Arzt. Manche BU Versicherer schreiben in ihre Verträge hier gerne mal Prognosezeiträume von bis zu 3 Jahren hinein – ein Fakt, der für den versicherten eher ungünstig ist. Der Prognosezeitraum sollte hier unter 6 Monaten liegen.

- Nachversicherungsgarantie: Diese Klausel ist vor allem dann wichtig, wenn die Leistungen zu einem späteren Zeitpunkt ohne Gesundheitsprüfung erhöht werden soll. Gibt es beispielsweise wichtige lebensverändernde Umstände, wie beispielsweise einen Studienabschluss oder ein erhöhtes Einkommen, dann ist es wichtig, dass die Leistungen erhöht werden können. In Versicherungsverträgen wird das oftmals unter dem Abschnitt „Nachversicherungsgarantie ohne besonderes Ereignis“ aufgeführt.

- Verzicht auf Befristung von Renten: Sollten Sie selbstständig sein, ist es unbedingt erforderlich, dass die Auszahlung der Leistungen im Auszahlungsfall nicht zeitlich befristet ist (sonst muss alle 12 bis 24 Monate ein erneuter Antrag gestellt werden). Ist die Auszahlung unbefristet bewilligt, ist das auch in Ihrem Interesse. Was der BU Versicherte jedoch darf, ist, die Berufsunfähigkeit in regelmäßigen Abständen nachprüfen.

- Privat Versicherte – Obacht bei Krankentagegeld: Sollten Sie als Selbstständiger eine private Krankenversicherung mit Krankentagegeld abgeschlossen haben, so wird das Krankentagegeld im Krankheitsfall entsprechend gezahlt. Aber Obacht: Sollte sich herausstellen, dass die Krankheit eine Berufsunfähigkeit darstellt, kann der Krankentagegeldversicherer das Geld zurückverlangen. In diesem Fall kann es durchaus klug sein, sowohl die Berufsunfähigkeitsversicherung als auch die Krankentagegeldversicherung beim gleichen Versicherer zu haben. Im Ernstfall entscheidet dieser dann, ob der Versicherte Krankentagegeld oder die Zahlungen der BU-Versicherung erhält.

- Ärzteanordnungsklausel: Diese Klausel bezeichnet eine Anordnung, unter derer Versicherten weitere Behandlungen zugemutet werden können. Im Falle einer Ablehnung der Behandlung durch den Versicherten kann die Versicherung unter zu Hilfenahme dieser Klausel die Zahlungen einstellen. Diese Klausel sollte daher nicht im Vertrag einer Berufsunfähigkeitsversicherung für Selbstständige festgeschrieben sein.

Die einzelnen Punkte dieser Checkliste sollen Ihnen dabei dienlich sein, die wichtigsten Punkte der Versicherung genauestens für Ihren Fall zu überprüfen und die beste selbstständige Berufsunfähigkeitsversicherung zu finden. Dennoch sollten Sie sich nicht davor scheuen, den kompletten Versicherungsvertrag sorgfältig durchzulesen, denn ob Sie richtig versichert sind oder nicht, sollten Sie nicht erst im Versicherungsfall erfahren. Um den bestmöglichen Vergleich der Berufsunfähigkeitsversicherungen Selbstständige für Sie zu finden, empfehlen wir unseren unabhängigen Tarifvergleich.

5. FAQ: 5 wichtige Fragen & Antworten

Was versteht man unter Umorganisation?

Eine Umorganisation wird von BU Versicherern bei der Selbständige Berufsunfähigkeitsversicherung häufig in die Verträge geschrieben. Sie bedeutet, dass der Versicherte in zumutbarer Weise eine Tätigkeit nach sinnvoller Umorganisation ohne erheblichen Kapitaleinsatz innerhalb des Betriebs ausführen kann und der Stellung angemessen ist.

Selbstständige, die Betriebsinhaber sind, haben aufgrund des Delegationsrechts die Möglichkeit, den Betrieb umzuorganisieren. Beispielsweise können Tätigkeiten des Betriebsinhabers auf andere Personen übertragen werden. Wenn die Tätigkeiten vorher körperlich waren, können nach einer Berufsunfähigkeit eventuell auch kaufmännische Tätigkeiten ausgeführt werden. Wichtig hierbei: Ein Selbstständiger kann natürlich nicht immer irgendwie umorganisieren, meistens ist die Erkrankung so schwer, dass eine Umorganisation nur bedingt in Frage kommt. Dies muss durch den Selbstständigen dabei durch die Beweispflicht dargelegt werden.

Ist eine Kombination von Versicherungen bei einer BU Selbstständige sinnvoll?

Ist man selbstständig tätig, werden oftmals neben einer Berufsunfähigkeitsversicherung Selbstständige auch Kombinationen mit einer Lebens- oder Rentenversicherung angeboten. Dabei sollten Sie jedoch beachten, dass kapitalbildende Versicherungen und der Berufsunfähigkeitsschutz zwei grundlegend verschiedene Versicherungen sind. Es muss daher nicht unbedingt bedeuten, dass der Versicherer, auch wenn er einen guten Berufsunfähigkeitsschutz anbietet, dasselbe auch bei der Lebensversicherung leisten kann. Mitunter erschweren diese Kombipolicen sogar den Durchblick. Ein weiterer Minuspunkt ist auch, dass wenn beispielsweise die Lebensversicherung nicht mehr gezahlt werden kann, die Berufsunfähigkeitsversicherung automatisch auch wegfällt, weil beide nicht isoliert geführt werden.

Wie kann ich mich gegen die steigende Inflation absichern?

Als Selbstständiger kennt man die Gefahr der steigenden Inflation sicherlich zur Genüge. Daher ist es wichtig, hier vorzusorgen und sich gegen die Inflation innerhalb der BU Rente abzusichern. Dies geschieht bestenfalls durch eine festgelegte Beitragsdynamik. Ist diese im Vertrag enthalten, steigt der Beitrag regelmäßig an. Eine weitere Möglichkeit ist auch, die fest zugesagte BU Rente in einigen Abständen zu erhöhen. Das ist besonders wichtig, wenn die Berufsunfähigkeitsversicherung Selbstständige in jungen Jahren abgeschlossen wurde. Im Vertrag sollten hierbei ca. 1 bis 2 Prozent festgelegt sein, ohne dass eine erneute Gesundheitsprüfung durchgeführt wird.

Kann ich die Beiträge aussetzen?

Natürlich gibt es Zeiten, in denen es mit der Selbstständigkeit einmal nicht so gut läuft. Der BU Versicherte fragt sich dann schnell einmal, ob er die Berufsunfähigkeitsversicherung für Selbstständige kündigen soll oder nicht. Einige BU Versicherer machen es hier möglich, dass Beiträge für eine gewisse Zeit ausgesetzt werden können. Dazu ist es schon vollkommen ausreichend, wenn ein Antrag an den Versicherer gestellt und anschließend durch ihn überprüft wird. Kündigen Sie beispielsweise zu voreilig, kann es passieren, dass Sie bei einem Neuabschluss einer Berufsunfähigkeitsversicherung Selbstständige durch das fortgeschrittene Alter und mehr Risikozuschlägen einen deutlich höheren monatlichen Betrag zahlen.

Kann ich eine Berufsunfähigkeitsversicherung Selbstständige auch online abschließen?

Wenn Sie auf der Suche nach einem kostenlosen Berufsunfähigkeitsversicherungs-Vergleich für die Selbstständige Berufsunfähigkeitsversicherung sind, können Sie die Tarife auch in unseren online Tarifrechner vergleichen und auch abschließen. Jegliche Informationen, auf welche Dinge sie hierbei achten müssen, können Sie unserer Checkliste vor Vertragsabschluss entnehmen.